#113

中国 租税協定における

受益所有者認定基準を緩和

「華南ビジネス最前線」では、お客様からのご質問・ご相談が多い事項について、理論と実務の両方を踏まえながら、できるだけ分かりやすく解説します。

(三菱東京UFJ銀行 香港支店 業務開発室 アドバイザリーチーム)

今月の質問

中国では、受益所有者の認定基準が改定されたようですが、そ の内容について教えてください。

2018年2月3日、中国国税総局は、「租税協定における受益所有者関連問題の公告」(国税公告[2018]9号、以下「9号公告」)を公布、4月1日より施行される。9号公告では、受益所有者の認定基準や租税恩恵の適用条件が緩和された他、運用上これまで不明瞭だった条項が明確となった。本稿では、9号公告公布の背景および政策内容を簡単に紹介する。

⒈背景

受益所有者とは、配当、利息および特許使用料等を送金する際、租税協定上の源泉税軽減税率を享受できる締約他方の非居住者を指す。軽減税率は租税協定によって異なるが、香港の場合、中港租税協定の条件を満たせば、配当源泉税が10%から5%に軽減されるため、香港を中国現法の資本統括拠点とする企業も多い。一方で、香港を単なるトンネル会社として租税上の優遇を享受する企業も少なくなかった。

こうした租税協定の乱用防止を狙い、国税総局は、2009年より一連の通達を公布し、租税協定における受益所有者の判定基準と適用条件を取り締まってきた。また、実務面においても、各地税務当局は税源確保を優先して受益所有者認定審査を厳しく行う傾向にあることから、租税恩恵適用が難しい局面が見られた。そこで、国税総局は、国税公告[2015]60号により、税務局の事前承認を廃止し、申請人の自主評価・申告に基づく租税協定の自主適用制度を導入し、租税恩恵の利便性向上を図っていた。

9号公告は、受益所有者身分判定にあたり、さらなる条件緩和や明確化を進め、中国の国際租税環境を向上させる目的で公布されたものである。

⒉主な内容

以下では9号公告の主な要点を、現行の規制内容と一部比較し説明する。

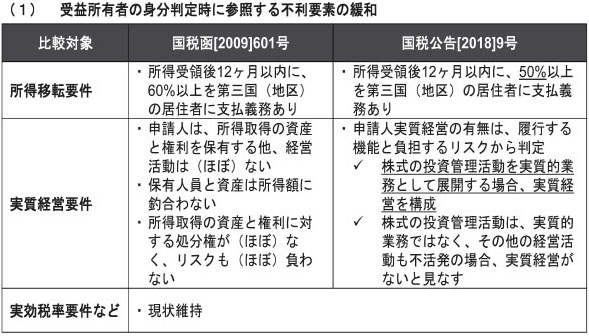

⑴受益所有者の身分判定時に参照する不利要素の緩和(図表1参照)

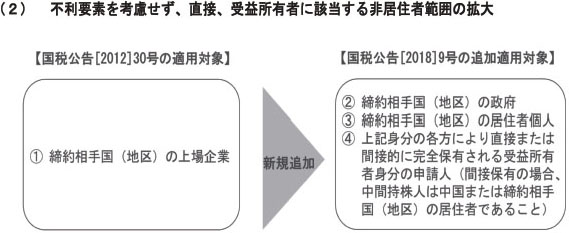

⑵不利要素を考慮せず、直接、受益所有者に該当する非居住者範囲の拡大(図表2参照)

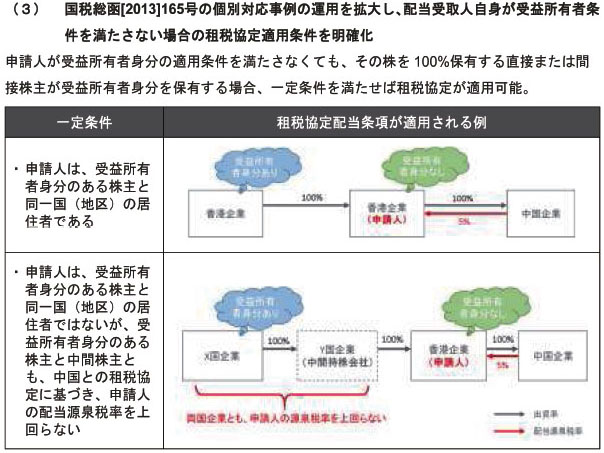

⑶国税総函[2013]165号の個別対応事例の運用を拡大し、配当受取人自身が受益所有者条件を満たさない場合の租税協定適用条件を明確化

申請人が受益所有者身分の適用条件を満たさなくても、その株を100%保有する直接または間接株主が受益所有者身分を保有する場合、一定条件を満たせば租税協定が適用可能。(図表3参照)

⑷その他、関連手続きの明確化

9号公告では、これまで不明瞭であった関連手続きのいくつかが明確化されたが、なかでも、これまで管轄税務局で対応が異なっていた「居住者身分証明(注)」については、所得取得年度またはその前年度のものを提出することが明文化された。

⒊まとめ

9号公告は、現行の受益所有者認定制度を緩和する方向で改定された。

しかしながら、実務上、締約相手国発行の「居住者身分証明」取得が難しいケースもある。例えば香港では、香港税務局(IRD)が2015年に「居住者身分証明」の申請用の新規フォーマットを導入したが、従業員の給与を含む雇用情報の開示や、事業内容、および管理活動等、詳細な記入内容が求められている他、董事会決議を香港で開催した証拠の開示を求められる等、居住者身分証明の発行審査の取り締まり強化を進めており、経営実態があるにもかかわらず「居住者身分証明」の取得に苦労した企業もあるのが現実だ。「居住者身分証明」を取得できなければ、中国で租税恩恵が受けられないため、この点には十分留意が必要だ。

※注…受益所有者身分判断のため中国税務当局に提出する証明で、締約相手国税務当局が発行

(執筆担当:多田依真)

(このシリーズは月1回掲載します)

三菱東京UFJ銀行 香港支店

業務開発室 アドバイザリーチーム

日・中・英対応可能な専門チームにより、香港・華南のお客様向けに事業スキーム構築から各種規制への実務対応まで、日・中・港・ASEAN各地制度を活用したオーダーメイドのアドバイスを実施しています。新規展開や事業再編など幅広くご相談を承っておりますので、お気軽に弊行営業担当者までお問い合わせください。